所有者不明土地とは?相続登記の義務化の内容と対策について

所有者不明土地の増加を防止するために、相続登記が義務化されることを知っていますか?これまでは土地を相続しても、不動産登記は任意であったため、正しい情報が同期されていないことも多かったです。

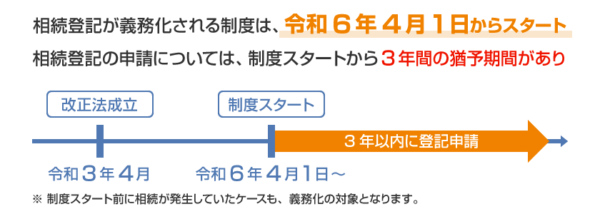

しかし2024年4月1日から法律が改正され、相続による不動産の登記が義務化されます。適切に登記を行わないと、過料を科される可能性があるため注意が必要です。

本記事では所有者不明土地の概要、相続登記の義務化について解説します。将来土地を相続する予定がある、相続した土地の登記を行っていない方は、ご一読ください。

目次

所有者不明土地とは

所有者不明土地とは、相続や遺贈の際に適切な手続きが行われず、いずれかの状態になっている土地です。

- 不動産登記簿を確認しても、すぐに所有者がわからない土地

- 所有者が判明していても、詳細や連絡先がわからない土地

- 共有者が多く、すべての共有者を見つけるのが困難な土地

国土交通省の調査によると、2016年(平成28年)時点で、調査対象の1,130地点(558市区町村)の約20%が所有者不明土地と判明しました。土地面積では約410万haで、九州の面積(368万ha)を超えています。

【参考】所有者不明土地の実態把握の状況について-国土交通省

今後は高齢化が進み、ますます所有者不明土地は増えていく予想です。

所有者不明土地が発生する原因

所有者不明土地が発生する原因は、これまで相続・遺贈時に不動産登記が、義務でなかったためです。また土不動産登記をしなくても、すぐに不利益を被らないことも、所有者不明土地の増加に拍車を掛けました。

そもそも不動産登記の目的は、以下3つの情報を明らかにすることです。

- 不動産の概要(所在地・面積・構造など)

- 不動産の所有権に関する事項

- 所有権以外の権利に関する事項(抵当権・賃借権など)

不動産登記を行うには、登録免許税が掛かります。相続による不動産登記の登録免許税の計算式は以下の通りです。

登録免許税=固定資産税評価額×0.4%

固定資産税評価額が3,000万円の土地を相続したケースで考えてみましょう。その時の登録免許税は12万円です(3,000万円×0.4%=12万円)。

不動産の相続者にとって不動産登記は、費用と手間が掛かるだけでメリットを感じられません。そのため「不動産登記を行なった方が損」と考える方が多いことも、所有者不明土地が発生する原因です。

所有者不明土地の問題点とは

所有者不明土地は、土地所有者を探すために膨大な費用と時間が掛かり、以下の問題が発生します。

- 土地を取得しようとしても、所有者がわからないので交渉すらできない

- 管理されないため、ゴミの不法投棄が行われやすい

- 自然災害が起こる土地でも、防災対策を行えない

つまり土地の有効利用ができないだけでなく、地域の治安が悪化したり、近隣住民の安全が脅かされたりなどの問題が発生します。

相続登記の義務化

所有者不明土地の増加を防ぐために、2024年4月1日より相続登記が義務化されます。義務化以降、以下の要件に該当する方は、不動産登記が必須です。

- 相続により不動産の所有権を取得したと知った日から、3年以内に不動産登記が義務化

- 遺産分割協議により不動産を相続した人は、遺産分割協議が成立した日から、3年以内に不動産登記が義務化

後述しますが不動産登記を怠ると、過料(あやまちりょう)が科される可能性があるため注意が必要です。

【参考】知っていますか?相続登記の申請義務化について-宇都宮地方法務局

過料とは、行政法規上の義務違反に対して少額の金銭を徴収する罰則です。犯罪行為に対する罰則ではないため、過料が科されても前科はつきません。

施行前に相続権が発生した場合の登記の義務化について

不動産登記の義務化は、制度施行前に相続・遺産分割協議により土地を取得していたケースも対象です。

義務化が開始する2024年4月1日から3年間の猶予期間があります。3年間の猶予期間中に適切な登記がなされていない土地を保有している方は、登記手続きを行いましょう。

法令に違反した場合の過料について

法令に違反し適切な不動産登記を行わないと、10万円の過料が科される可能性があります。

ただし正当な事由があるケースでは、過料は科されません。

- 遺産協議分割がまとまらないとき

- 土地の共有者が多く資料集めが困難なとき

また2026年4月までに、氏名や住所の変更登記の申請も義務化される予定です。

登記簿上の不動産所有者が氏名・住所変更した日から2年以内に変更登記を行わないと、5万円以下の過料が科される可能性があります。

不動産登記手続きの流れ

不動産登記の流れについて確認しましょう。本記事では、遺産分割協議によって土地を相続したケースを例に解説します。不動産登記は以下6つの手順に分かれます。

1. 必要書類を用意する

まずは必要書類を用意しましょう。遺産分割協議によって土地を相続した際に必要となる書類は、以下の戸籍関係書類です。

- 戸籍の記録事項証明書

- 戸籍謄抄本

- 除籍謄抄本

上記の書類で、相続があったこと、法定相続人の特定が行えます。戸籍関係書類は、本籍地のある市役所でしか取得できません。該当の市役所が現住所から遠い方は、郵送で請求も可能です。詳しくは該当する市役所に確認してください。

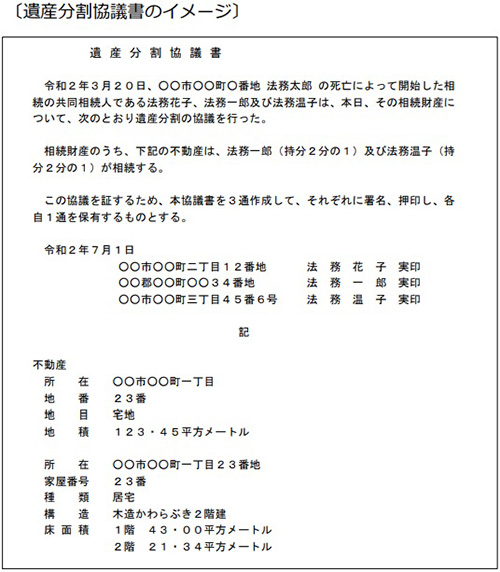

また。遺産協議分割・協議書の作成も必要です。遺産協議分割・協議書は、相続人の間で遺産の分割方法・割合について、協議した内容をまとめた書類をいいます。

【出典】登記申請手続のご案内(相続登記①/遺産分割協議編)-法務省民事局

2. 登記申請書を作成する

書類が揃ったら、法務局へ提出する登記申請書類を作成しましょう。法務局によって管轄している区域は異なります。相続した土地の区域が、どの法務局の担当になるのかは事前に確認しましょう。

登記申請書は法務局のホームページから様式をダウロードできます。

3. 必要書類を法務局に提出し審査

登記申請書と添付する書類を相続した不動産の管轄を行う法務局に、持参または郵送して登記を行います。

法務局の窓口で書類が受理されると、登記官が申請書に以下2つを記入します。

- 受付年月日

- 受付番号

4. 登記簿に記載される

登記官が、識別番号登記記録へ記録すると登記が完了です。

5. 法務局にて権利証の発行

法務局登記が完了すると、以下2つが交付されます。

- 登記完了証

- 登記識別情報通知書(登記識別情報を記載した書面)

受領は、登記完了から3ヶ月以内に行わなければなりません。

6. 登記申請手続きの完了

受け取った書類は、次の登記を行う際に必須です。紛失・盗難しても再発行されないので厳重に保管してください。

不動産登記を行うことで発生する固定資産税について

土地・建物といった不動産を所有していると、毎年固定資産税が掛かります。対象者は1月1日時点で不動産を保有している方です。

令和2年度の税制改正によって、上記の方以外にも固定資産税を払わなければならない対象者が増えます。

使用者を所有者とみなす制度の拡大

これまでは土地の所有者が分からないと、土地が使用されていても固定資産税を課せませんでした。このようなケースは、課税の公平性の観点から問題があるとされ、令和2年度の税制改正によって制度変更がなされています。

土地の所有者を見つけるための調査を尽くしても、一人も所有者が見つからないケースでは「使用者=所有者」として、使用者に固定資産税を課せるようになりました。

ここではこれまで所有者が見つけられず、課税できない4つのケースを紹介します。以下のような場合は課税の対象となりますので参考にしてください。

相続放棄した者とその関係者が居住している場合

まずは、相続した者とその関係者が居住している場合について解説します。

- 土地・建物の登記簿上の所有者Aはすでに死亡している

- Aの配偶者Bと子供Cは相続を放棄している

- 配偶者B、子供CはAの所有していた土地・建物を使用している

これまでは配偶者Bと子供Cは、相続を放棄しているため、固定資産税を払う必要がありませんでした。しかしこれからは「使用者=所有者」と見なされるため、固定資産税がかかります。

外国籍の所有者が死亡し、相続人が特定できない場合

外国籍の所有者が死亡し、相続人が使用できない場合について解説します。

- 土地・建物の登記簿上の所有者D(外国籍)は死亡している

- Dは外国籍のため、戸籍がなく相続人を特定できない

- 土地・建物はDの弟Eが使用している

上記のケースでは、Dの戸籍が国内に存在しないため、相続関係の把握が困難です。そのため弟Eが相続しているとしても、状況が把握できないためこれまで課税されていませんでした。

しかしこれからは、使用者である弟Eを所有者と見なし、固定資産税が課税されます。

登記が正常に記録されていない土地で店舗運営をしている場合

登記が正常に記録されていない土地で、店舗を運営している場合について解説します。

- 土地の登記状況が「住所なし」と、全員住所不明な場合

- その土地の上にFが建物を建てて店舗運営している

上記のケースでは、建物の固定資産税については、Fに課税されていました。しかし土地の固定資産税は、誰にも課税できませんでした。税制改正によって土地の使用者であるFに対して土地の固定資産税も課税されます。

死亡した登記名義人から賃貸していた者が居住を継続している場合

最後に、死亡した登記名義人から賃貸していた者が、居住を継続している場合について解説します。

- 土地・建物(アパート)の登記簿上の所有者Gはすでに死亡している

- HはGの生前から賃借し居住していた

上記のケースでは土地・建物どちらも固定資産税を課せません。しかしこれからは使用者Hに固定資産税が課せれれます。

海外移住する場合は国内で連絡できる状況にする

グローバル化が進展し、海外在留邦人による不動産投資が増え、国内の不動産所有者が日本に住所を持っていないケースが増加しました。

結果、相続などが発生した際に、海外居住者と連絡が取れず登記簿の情報が更新されないことが問題視されています。問題を解決するために、日本国内における連絡先となった方の氏名・住所が、登記事項になることが決定しています。

国内連絡先となる者は、個人に限らず法人でも可能です。

相続土地国庫帰属制度について

2023年4月27日より、相続土地国庫帰属制度が始まります。相続土地国庫帰属制度とは、以下のような扱いに困っている土地を国に費用を払って譲り渡す制度です。

- 相続した土地から遠い場所に住んでいるため、利用する予定がない

- 管理が必要な土地だが、費用負担が大きく管理ができない

上記のケースでは、将来的に所有者不明土地になる可能性が高いです。所有者不明土地を予防するために、一定の条件を満たした土地を国庫に帰属させることが可能となりました。

帰属できる土地は、以下6つのいずれかに該当しない土地です。

- 建物や通常の管理又は処分を阻害する工作物などがある土地

- 土壌汚染や埋設物がある土地

- 崖がある土地

- 権利関係に争いがある土地

- 担保権などが設定されている土地

- 道路や他人によって使用されている土地

相続放棄する場合は売却も検討しよう

以下のような理由で相続放棄を考えている方は、土地の売却も検討しましょう。

- 土地の利用方法がわからない

- 管理が手間で近隣住民に迷惑を掛けそう

- 固定資産税などの費用負担が重い

相続によって不動産を取得した方の不動産登記は義務です(2024年4月1日より)。登記の義務を怠ると過料を科される可能性があります。

相続放棄をして土地の管理・手入れを怠ってしまうと、近隣住民に迷惑が掛かることもあるでしょう。仮に不要な土地を相続した方は、売却を検討してみましょう。

また建物を放置すると空き家のリスクが発生します。詳しく知りたい方は、放置リスクと処分方法について解説した記事をご確認ください。

まとめ

いかがでしたでしょうか。これまでは登記をしなくてもよかったですが、管理できていない不動産による近隣へ迷惑だけではなく、近年発生が増えている大雨による災害などにも不動産登記をしていないことで、大変な事態をまねく一因となる可能性があります。

相続による不動産登記が義務化されるこのタイミングで土地の適切な管理に向けて取り組んでみましょう。

それでも管理ができない場合などは売却などの方法も検討しましょう。

しずなび株式会社では、買取と仲介による不動産売却を行なっております。遠方の方でもなるべくお手間をかけないよう親身になってご対応させていただきますので、お気軽にご相談ください。