-これからの住宅ローンを考える- ゼロ金利時代の住宅ローン選び。

政府の住宅取得支援策のひとつである「フラット35S」の金利優遇が申し込み多数で予算枠に達したため、当初期限より3ヵ月前倒しした9月末で締め切られ、10月1日以降の申し込み分から引き下げ幅が縮小されることになった。昨年10月、日銀が4年ぶりにゼロ金利政策に舞い戻ってから1年。金利の先高感も漂う今、住宅ローンを組むとしたらどんな選択肢があるのだろうか。フィナンシャルプランナーの鴨藤政弘さんにアドバイスしていただいた。

鴨藤政弘さん

ファイナンシャルプランナー。住宅ローンをはじめ、生命保険、相続対策など、個々のライフプランを見据えてアドバイスする資産運用の専門家。金融全般のコンサルタントとして活躍し、各住宅メーカー主催のローンセミナーで講師を担当している。

金利優遇期限の前倒しはリセットして考える好機。

「フラット35S」の金利優遇をはじめ、認定長期優良住宅の住宅ローン減税と税額控除、住宅取得等資金の贈与にかかる非課税措置など、政府はこれまでさまざまな景気浮揚策を打ち出してきた。なかでも「フラット35S」の金利優遇は当初10年間の金利を1%、11年目から20年までは0.3%引き下げるとあって申し込みが殺到。早々と予算枠に達したため、12月30日までだった当初の申し込み期限を前倒しし、9月30日申し込み分で終了した。来年3月31日までの申し込み分については当初10年間の金利を0.3%引き下げ、来年4月1日以降は引き下げ期間を当初5年間とし、段階的に優遇条件を縮小(※注1)。マイホーム取得を考えていた人の多くは今回の措置を残念がるが、鴨藤さんは”客観的に検討するよい機会”と語る。

「『フラット35Sが得だよ』といわれると、それしか見えなくなってしまい、場合によってはもっと適した住宅ローン商品があるのに、自ら選択の間口を狭めてしまう人もいました。住宅ローン金利は景気と密接に関わっているので、世の中の動きを間断なく注視していないと、なかなか的確な判断を下せません。今回の優遇期限の前倒しは思考をリセットするよい機会。今一度、基本に戻って考えてみましょう」。

昨年10月、日銀は4年ぶりにゼロ金利政策に踏み切った。消費者物価指数が前年同月比で1%程度の上昇を見込めるようになるまでは、政策金利を0~0.1%に据え置く時間軸政策をとっている。以来、鴨藤さんは消費者物価指数を観測し続けてきたという。

「前年同月比1%上昇が利上げの分岐点と捉え、今年4月からプラスに浮上してきた消費者物価指数(生鮮食品を除く)に注目しました。あと一歩のところまで来た今年6月、政府の新基準(※注2)によってマイナスに転落してしまい、その結果、ゼロ金利政策は長引くことに。しかし、だれがどう見ても現在の低金利は異常で、異常なことは長続きしないというのが私の考え方。当初の予測より後ろにずれる(2~3年)けれども、金利は上がるという見方に変わりありません。2年後の米国の金融政策と、日本の消費者物価指数の推移に注目ですね」と鴨藤さん。金利上昇のタイミングが最も気になるところだ。

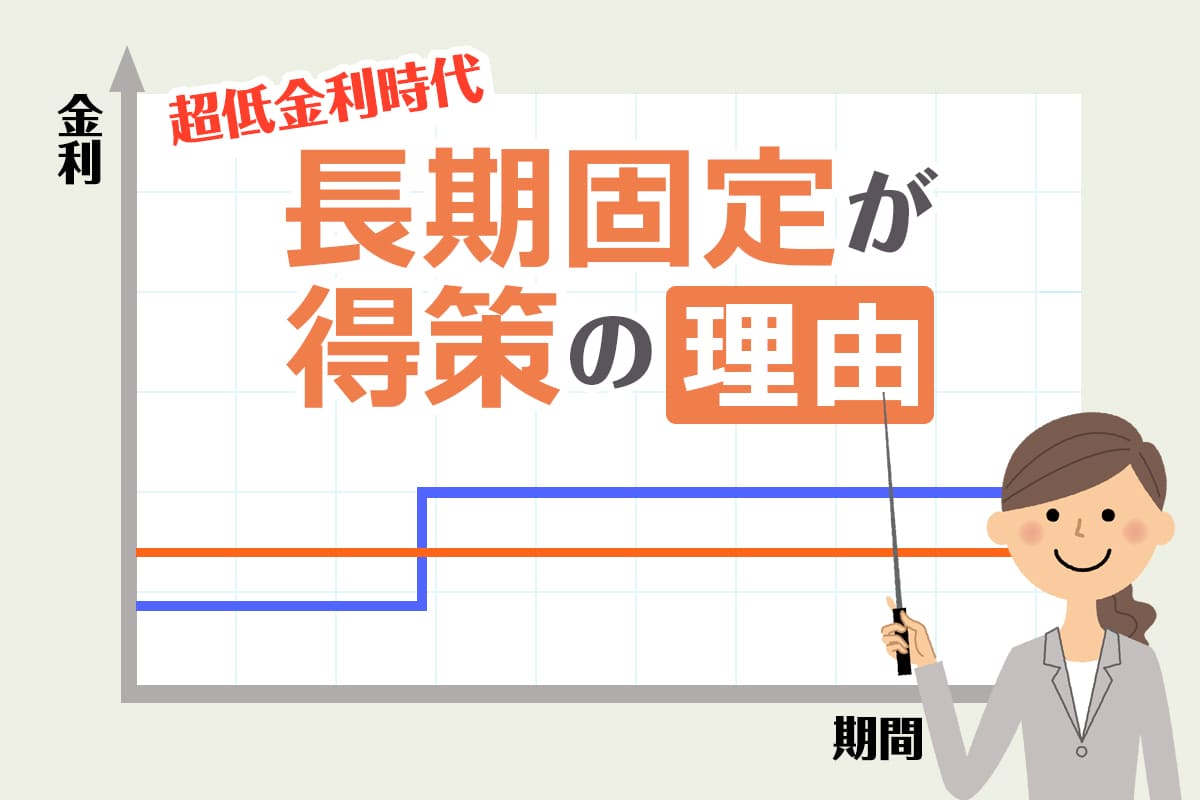

歴史的な超低金利時代の今、長期固定を選ぶのが得策。

住宅金融支援機構が実施した民間住宅ローン利用者実態調査(平成23年6月期の金利タイプ別利用状況)によると、変動金利型を選ぶ人が51.3%、全期間固定型を選ぶ人が23%、10年固定が12.8%、3年固定が4.3%という内訳になっている。鴨藤さんはこの調査結果を次のように分析する。

「デフレの長期化や長引く低金利を背景に変動金利を選ぶ人が増加したのと同時に、『フラット35S』の金利優遇が全期間固定型の利用を後押ししています。民間金融機関は『フラット35S』の特別待遇に圧迫されながらも、それに負けない住宅ローン商品の開発に努め、魅力的な商品を打ち出しています。変動金利と固定金利のどちらにすべきかはケース・バイ・ケースですが、変動金利型は短期間で返済可能な人、金利の上昇局面で即座に切り替えができる人であればメリットは大。金利キャップの付いた変動金利型住宅ローンも選択肢のひとつです」。

先行き不透明な時代、専門家でも景気動向の見通しは立てにくく、未来のことはだれにも予想できない。とはいえ、今ある判断材料をもとにロジカルに観測することは可能だ。鴨藤さんは「石油や鉄鉱石など資源に対する需要が世界的に高まり、企業物価指数も上昇傾向にあります。また、震災後の復興需要と消費税アップ前の駆け込み需要が追い風となって、早かれ遅かれ消費者物価指数は前年比1%のラインを超えるでしょう。こうした理由から”長期的視野で見れば住宅ローンの金利は上がる”というのが私の持論。ご相談いただくお客様には、10年固定型などを上手に利用し、ライフプランを見据えた個別の住宅ローン設計をご提案しています」と説明する。

モノサシは子どもの教育費。ライフプランからスタート。

単純に金利だけを比較して、低い金利の住宅ローン商品へ飛び付くのは早計だ。住宅ローンの返済は通常、20年、30年と先が長い上、人生にはまとまった資金が必要となる場面が何度も訪れる。そこで”転ばぬ先の杖”となるのが、より具体的なライフプランを描くことだ。鴨藤さんは続ける。

「お子さんがいるご家族が住宅ローンを組む際、注目すべきは末子の年齢。たとえば、7歳と4歳の子どもがいるとしましょう。4歳の子が大学を卒業して就職するまでに18年。日々の生活は何とかなっても、今時の教育費は無計画では凌げません。少なくとも教育費が必要なうちは固定金利で安全・安心を担保しておき、卒業後にその時の金利状況や、繰上げ返済を視野に入れながら見直すのが得策。教育費から解放されれば余裕が生まれ、その時は残高も減っているので金利が上がっても影響は少ない。節目を押さえ、無理なく返済できるマネープランを描くことが大切ですね」。

鴨藤さんのアドバイスをまとめると、超低金利時代だからこそ、変動金利ではなく、長期固定型を選択するのが定石(年齢が若く借入金額が大きい方は特に)。教育費などお金の出入りを想定してライフプランを描き、肩の荷が下りた段階でギアチェンジすべきということになるだろう。金利を見つめる虫の眼と長期的視野で眺める鳥の眼で複眼的に住宅ローンを選びたい。

※注1:「フラット35S」の金利優遇については、「当初5年間0.7%引き下げ」という政策案が出ているが、国会での第3次補正予算案に盛り込まれ可決されるまでは決定しない。

※注2:消費者物価指数は家計から支出される代表的な品目・サービスの価格の変動を基準年と比較して示す指数で、対象品目が5年ごと見直される。今回は基準年を2010年に更新し、購入が増えた薄型テレビの構成割合を約3倍に高めた。携帯電話などの割合も高まり、価格下落を反映しやすくなっている。

編集協力 静岡情報通信