絶対損しない、失敗しない借り換えて得する住宅ローン返済

総支払額で返済プランを比較 期間短縮で更なる利息軽減効果も!

では具体的に借り換えによってどれほどの利息軽減効果があるのか、住宅金融支援機構が提供する「借換えシミュレーション」を使って検証してみよう。

■ 住宅ローン借換えシミュレーション【住宅金融支援機構】

検証1フラット35から全期間固定へ

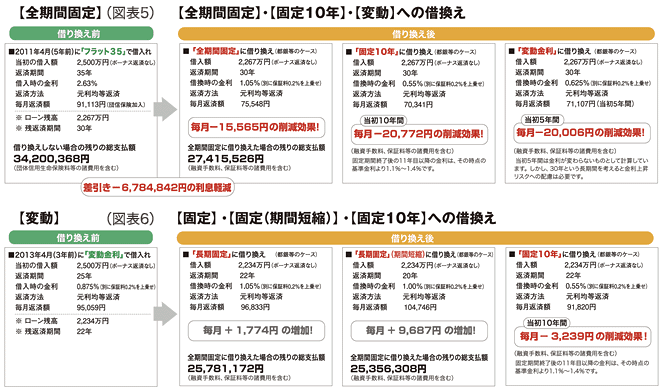

5年前の2011年4月に2,500万円を「フラット35(35年返済)」から金利2.63%で借入れていた場合を想定すると、毎月返済額は91,113円、残りの返済期間は30年、ローン残高は2,267万円だ。(図表5)

金利が低下した現在、同じ「固定型」へ借り換える場合、30年返済で最も低い金利は三井住友信託が提供する1.05%だ。借り換えにあたって保証料を金利に0.2%上乗せする形(1.25%)で計算すると、毎月返済額は75,548円で、月額15,565円の削減効果があることが分かる。借り換えしない場合と比較すると残りの30年間で約678万円もお得になる計算だ。

検証2フラット35から変動型へ

では変動金利に借り換えた場合はどうだろう。都銀で残りの期間を全額、引き下げ後の金利(0.625%)に借り換えれば、保証料を金利に0.2%上乗せしても当初の毎月返済額は71,107円で、月額20,000円も減らせる。ただし、30年という長期間を考えると金利上昇リスクへの配慮は必要だ。変動型を選択する場合は、ローン残高が少なく、返済期間も短いなど、金利上昇時に繰り上げ返済で元金を減らせるほど、家計に余裕がある場合がいいだろう。

検証3変動から固定へ

当初から変動金利で借りていた場合はどうだろうか?(図表6)

変動から変動への借り換えもひとつの選択肢だが、リスクを減らすには固定金利への借り換えが得策だ。例えば3年前に変動金利で2,500万円を0.875%(別に保証料0.2%上乗せ)で借入れていた場合、毎月返済額は95,059円、残りの返済期間は22年、ローン残高は2,234万円だ。

図表のとおり残りの返済期間を全額、長期固定1.05%(別に保証料0.2%上乗せ)で借り換えた場合は毎月返済額は96,833円だ。月額1,774円の増加だが、低利で総支払額を確定できるメリットがある。また金銭的に余裕があれば、返済期間を短縮することで、さらに総支払額を減らすことも可能だ。いろいろな条件でシミュレーションしてみることをお勧めする。

実際の借り換えにあたってはまず、現在借りている銀行に金利引下げの交渉をしてみることをお勧めする。他行に借り換える場合と違って、新たに抵当権を設定する必要もなく、手続きが簡単で交渉もスムーズに進められるだろう。

編集協力 静岡情報通信